税制上の優遇措置

電気通信大学基金へのご寄附に対しましては、下記のような税法上の優遇措置があります。

※詳しくは、税理士又はお近くの税務署までお問合せください。

法人からのご寄附

企業等の皆様からいただいたご寄附は、法人税法第37条第3項第2号により、寄附金の全額を損金算入することができます。

個人からのご寄附

個人の方からいただいたご寄附は、所得税と個人住民税において優遇措置を受けることができます。

また、現物資産のご寄附についてはみなし譲渡所得税が非課税となる制度があります。

(1)所得税の寄附金控除

所得税の寄附金控除の措置を受けることができます。

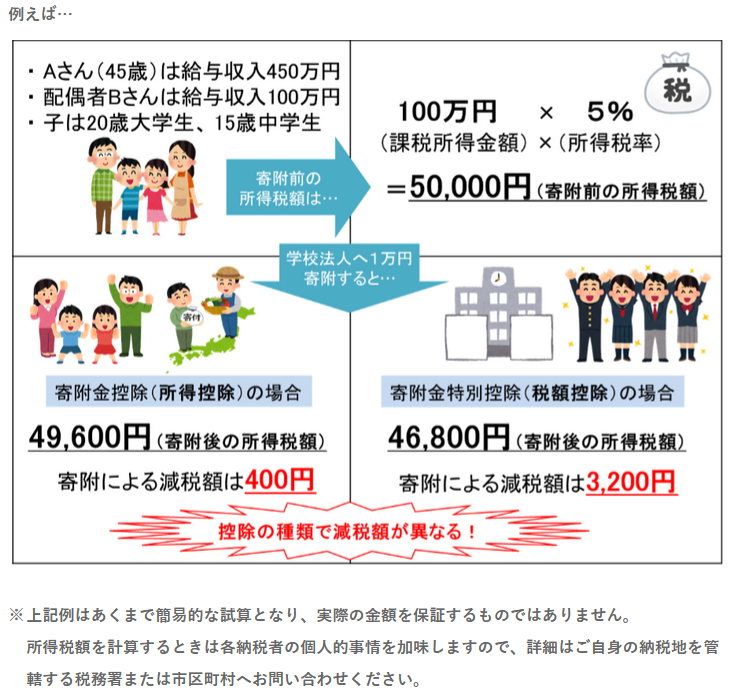

控除には、「所得控除方式」と「税額控除方式」の2種類があり、ご寄附いただいた基金に応じて、適用できる控除方式が異なります。

この2つの控除の方式で減税額が異なりますので、メリットの大きい方をご選択いただくことが可能です。

「所得控除方式」は、所得税率が高い方ほど減税効果が大きくなり、

「税額控除方式」は、小口の寄附に対する減税効果が高いことが特徴です。

A. 所得控除方式

寄附金額(の2千円を超える金額)を当該年の所得金額から控除することができます。

| 寄附金額※ -2,000円 = 寄附金控除額 (所得金額 – 諸控除(扶養控除等及び寄附金控除)) × 所得税の税率 = 所得税額 つまり、減税額(目安)は 寄附金控除額 × 所得税の税率となります。 ※控除対象となる寄附金額の合計額は、総所得金額等の40%相当額が限度です。 |

所得税は、所得控除後の額に、税率を掛けて税額を計算しますから、所得税率が高い方ほど減税効果が大きくなります。

※確定申告の際は、国立大学法人電気通信大学が発行した「寄附金領収書」を添えて、所轄税務署に申告してください。

B.税額控除方式

学資支援基金又は、若手研究者未来基金へのご寄附について適用可能です。

寄附金額の約4割を、税率に関係なく所得税額から直接控除することができます。

| 所得税額から控除される額※(減税額(目安))=(寄附金額※ -2,000円) × 40% ※控除対象となる寄附金額の合計額は、総所得金額等の40%相当額が限度です。 ※税額控除の額は所得税額の25%が限度です。 |

所得税率に関係なく所得税額から直接控除されるため、特に小口の寄附に対する減税効果が高いことが特徴です。

※確定申告の際は、国立大学法人電気通信大学が発行した「寄附金領収書」と、領収書と一緒にお送りする「税額控除に係る証明書(写)」を添えて、所轄税務署に申告してください。

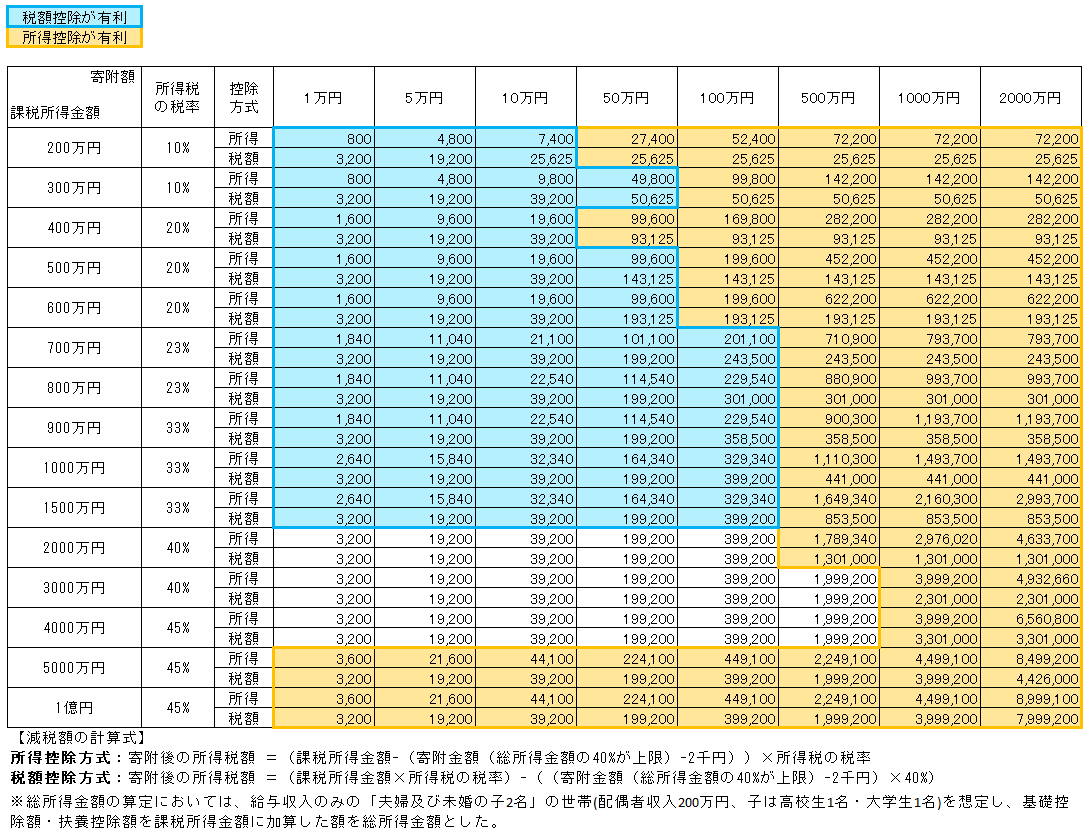

≪所得控除方式と税額控除方式による所得税還付額の目安(単位:円)≫

※課税所得額は、便宜的に、所得金額(給与等の収入金額-給与所得控除額)から、寄附金控除を除く所得から差し引かれる金額(所得控除)を控除した金額としています。

※目安表の計算に際しては、便宜的に「総所得金額=課税される所得金額」とし、控除対象となる寄附金上限額を計算しています。

※還付額は、個人の所得金額、各控除額により異なりますので、この寄附金還付額目安表は、あくまで参考としてお取り扱いください。

文部科学省寄附ポータルサイト「控除上限額の早見表」等をもとに作成

(2)個人住民税の軽減

国立大学法人電気通信大学への寄附金を条例で「控除対象指定寄付金」に指定している都道府県、市町村にお住まいの方は個人住民税の寄附金控除の措置を受けることができます。

※ 本学を条例により「寄附金税額控除対象法人等」として指定する地方自治体

都道府県:東京都

市町村:調布市

ご寄附をされた時点での住所地が条例指定していない地域であった場合でも、寄附をされた年の12月31日までに条例指定している地域内に転居した場合は、住民税の控除が受けられます。一方、条例指定している地域から条例指定されていない地域に転居された場合には、控除を受けることできません。

なお、本制度実施のため、個人寄附者の名簿を当該都道府県・市町村に提出する場合がありますので、あらかじめご了承ください。

控除額の算定方法は、寄附金額から2千円を控除した額に、次の率を乗じた額が、寄附の翌年の個人住民税額から控除されます。

住所地の都道府県が指定した寄附金・・・4%

住所地の市区町村が指定した寄附金・・・6%

(住所地の都道府県と市区町村双方が指定した寄附金の場合、10%)

控除対象限度額は、総所得金額等の30%です。

(当該年中の総所属の30%を限度とする。)

(参考)個人住民税の軽減所得税の軽減概算表(単位:円)

| 課税自治体 | 寄附金額 | |||

|---|---|---|---|---|

| 10,000円 | 50,000円 | 100,000円 | 500,000円 | |

| 都道府県 (4%) | 320円 | 1,920円 | 3,920円 | 19,920円 |

| 市区町村 (6%) | 480円 | 2,880円 | 5,880円 | 29,880円 |

| 都道府県+市区町村 (10%) | 800円 | 4,800円 | 9,800円 | 49,800円 |

(3)みなし譲渡所得税の非課税措置

(現物資産活用基金へのご寄附について適用可能)

個人の方から、土地、建物、有価証券等の財産を本学にご寄附いただき、一定の要件を満たす場合には、みなし譲渡所得税が非課税となります。 非課税措置の詳細は現物資産活用基金のページをご覧ください。